القوائم المالية او التقارير المالية

اهميه القوائم المالية (التقارير المالية)

القوائم المالية أو التقارير المالية وسيلة اتصال ما بين المنشأة والعالم الخارجي ووسيلة لتوصيل المعلومات التي تعد بواسطة المنشأة إلى المستفيدين ومنها قائمة الدخل ، قائمة المركز المالي ، قائمة التدفقات النقدية ، قائمة الأرباح المحتجزة ، تقرير مراقب الحسابات ، تقرير مجلس الإدارة ، تقرير الإدارة التنفيذية . فدعنا معاً نتعرف علي، انواع القوائم المالية؟ ما هي القوائم المالية؟ والقوائم المالية للشركات. وما هي النسب المالية؟

ما هي القوائم المالية؟

ما هي القوائم المالية: القوائم المالية او التقارير المالية: هي القوائم التي تعبر عن قيمة المنشآة او المؤسسة المالية و المركز المالي الخاص بها من حيث أصولها ، أرباحها، الالتزامات والسيولة. ويهتم يهذه التقارير كل من الملاك،الموردين، المقرضين،المحاسبين، المستثمرين، حملة الأسهم ومصلحة الضرائب وغيرها لأسباب و احتياجات مختلفة مثل تحديد حجم الاسثمار فيها او قيمة الضريبة عليها او نوعية وحجم القرض لها .

وبعد ان تعرفنا ما هي القوائم المالية دعنا نتطلع لأهمية هذه التقارير.

التحليل المالي للمشروعات ، ما هي اغراض التحليل المالي ، استخدماته و اساليبه ؟

أهمية التقارير المالية :

1- تقديم المعلومات اللازمة لاحتياجات المستفيدين الرئيسين التي تساعدهم على تقويم قدرة المنشأة على توليد التدفقات النقدية التي تساعد على التنبؤ باستمرارها وتحقيقها لنتائج إيجابية.

2- القياس الدوري لدخل المنشأة .

3- تقديم معلومات تساعد على تقويم قدرة المنشأة على توليد التدفق النقدي حيث أن المنشأة مستمرة في نشاطها وتقسم حياتها إلى فترات دورية لإعداد القوائم المالية مستخدمتص في ذلك أساس الاستحقاق.

4- تقديم معلومات عن مصادر الأموال المتاحة للمنشأة وكيفية استخدام هذه الأموال .

5- تقديم معلومات عن التدفقات النقدية ( كالقروض من وإلى المنشأة، استثمارات الملاك، التوزيعات)

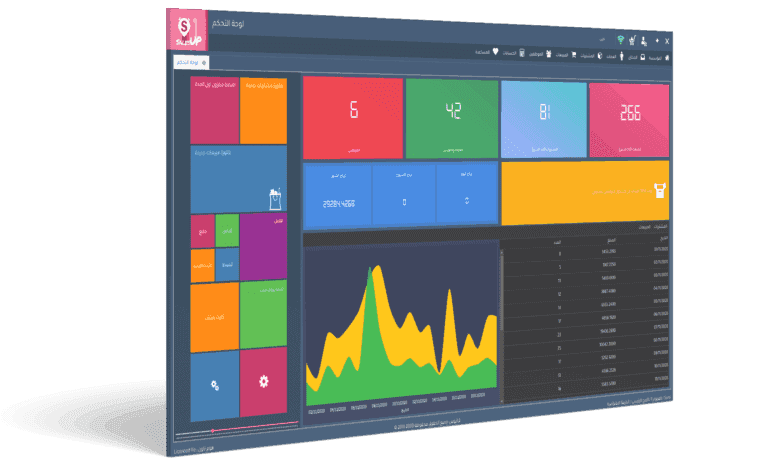

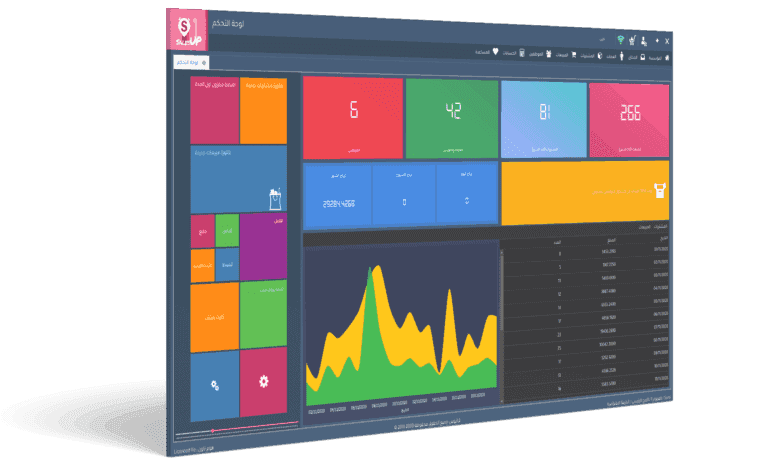

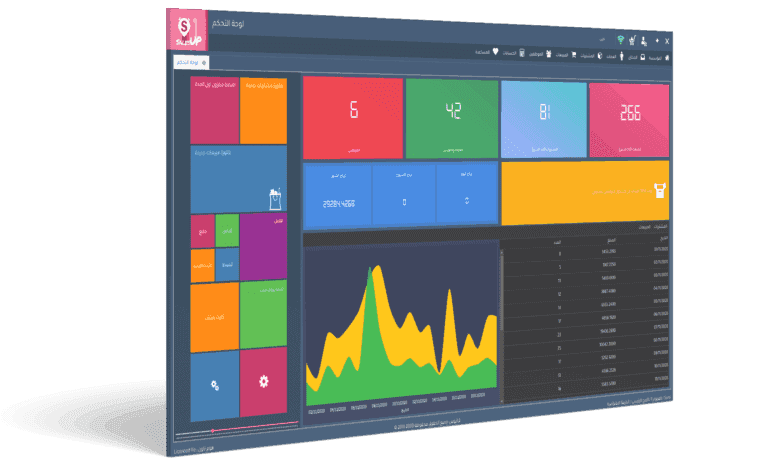

برنامج سيلز اب SalesUp لادارة المشاريع ، مبيعات ، حسابات ، ادارة مخزون و شئون موظفين

و تعتبر التقارير المالية المنتج النهائي للمحاسبة و تنقسم التقارير إلى قسمين:

- تقارير خاصة: تعد استجابة لطلب معين (عن المخزون، حصر الأصول الثابتة، …..)

- تقارير عامة: تعد وفق معايير المحاسبة المتعارف عليها ليطلع عليها كل ذي علاقة بالمنشأة أو كل مهتم بأمورها (حـ /المتاجرة، حـ/أ.خ ، قائمة المركز المالي)

وهذه التقارير قد تكفي المطلع عليها أو تجيب على تساؤلاته حول المنشأة و قد يحتاج إلى المزيد من التحليل و المقارنة للتعرف على واقع المنشأة بشكل أدق و يتم ذلك من خلال تحليل القوائم.

هل تعرف ما هي الحسابات الرئيسية بشجرة الحسابات؟ تعرف الآن.

انواع القوائم المالية

انواع القوائم المالية في علم المحاسبة والاقتصاد التي يتم إعدادها من خلال المحاسب المالي المتخصص تبعاً للمبادئ والفروض المحاسبية المتعارف عليها في المنشأة أو المؤسسة وذلك ليستفاد منها مختلف الأطراف مستقبلاً وتمثل أنواع القوائم المالية في علم المحاسبة على (قائمة الدخل، قائمة المركز المالي، بيان الدخل الشامل، قائمة التدفقات النقدية، بيان حقوق المساهمين) ويستخدم كل منها كما يلي:

قائمة الدخل: هي ضمن انواع القوائم المالية و تستخدم هذه القائمة في عرض صافي دخل المؤسسة وذلك عن فترة مالية محددة كما يتم بيان هذه الفترة التي تشملها قائمة الدخل في عنوانها بالإضافة إلى وضع إيرادات الشركة أو المؤسسة ونفقاتها في الفترة المحددة وكذلك قيمة الأرباح و الخسائر المترتبة على انشطة المنشأة.

قائمة المركز المالي: ويطلق عليها الميزانية العمومية ايضاً وتشمل المركز المالي الذي يتضمن على (أصول الشركة، الالتزامات، حقوق الملكية) وينبغي أن يتم توضيح هذه العناصر الثلاثة بشكل مفصل لمعرفة محتويات كل عنصر واحتساب إجمالي رأس المال العامل.

بيان الدخل الشامل: يعتبر بيان الدخل الشامل أحد أهم وأشهر القوائم المالية للجهات الخارجية ويحتوي هذا التقرير على عنصرين أساسيين (صافي الدخل) الذي يؤخذ من قائمة الدخل والعنصر الثاني (الدخل الشامل الآخر) والذي يكون بقيمة موجبة أو سالبة وكذلك يؤثر بدوره على حقوق المساهمين و الأرباح المحتجزة.

قائمة التدفقات النقدية: تحتوي قائمة التدفقات النقدية على عرض التدفق النقدي الذي يحدث من نشاط الشركة أو المؤسسة خلال فترة زمنية محددة بالإضافة إلى أن التدفقات النقدية المتأتية من الانشطة التشغيلية أو الاستثمارية أو التمويلية بحسب انشطة الشركة أو المؤسسة.

بيان حقوق المساهمين: وهي القائمة التي توضح حقوق المساهمين من العناصر الاساسية التي يتكون منها المعادلة المحاسبية ويتم فيها عرض العناصر الخاصة بحقوق المساهمين بشكل مفصل وذلك في الميزانية العمومية ومن أمثلة بيانات حقوق المساهمين هي أسهم الخزينة والأرباح المحتجزة.

برنامج محاسبة ومبيعات

أدوات تحليل القوائم المالية:

أولاً : مقارنة القوائم المالية :

أ – مقارنة أفقية:

وهي تقيس التغير في البند بالزيادة والنقصان من خلال المعادلة التالية:

) قيمة العنصر في سنة المقارنة – قيمته في سنة الأساس ( مقسومة علي قيمته في سنة الأساس

- مقارنة أفقية لقوائم المنشأة نفسها: يتم مقارنة القوائم المالية نفسها لسنة مالية مع القوائم المالية لنفس المنشأة في سنة أو سنوات أخرى. و هذا الأسلوب من المقارنة يعطي القارئ تصورا عن وضع كل مفردة من مفردات القوائم المالية في كل فترة و يمكن أن نبحث عن أسباب التغير و تأثيره حسب أهمية العنصر لديه.

- مقارنة أفقية لقوائم المنشأة مع منشآت أخرى: تتم مقارنة القوائم المالية للمنشأة في سنة مالية أو سنوات مالية مع القوائم المالية لسنوات أخرى إما بشكل فردي أو بشكل متوسط مجموعة منشآت.

ب- مقارنة رأسية:

تتم المقارنة الرأسية للقوائم المالية بنسبة أرقام مفردات القوائم المالية إلى إحدى هذه المفردات التي يرغب المحلل نسبة الأرقام إليها مثل: نسبة أحد المفردات ( النقدية تمثل 90% من الأصول المتداولة) أو نسبة إجمالي تلك المفردات(الأصول المتداولة تمثل 25% من مجموع الأصول)

ويمكن للمحلل أن يستخدم التحليل الرأسي و التحليل الأفقي معاً .( نسبة الأصول المتداولة إلى مجموع الأصول لعام 1427 وثم مقارنتها مع الشركات الأخرى)

و تجدر الإشارة إلى أن تفسير نتائج المقارنة يترك للمحلل نفسه حسب هدفه من التحليل و حسب الظروف المحيطة به.

ثانياً :النسـب المـالية للـ القوائم المالية

تستخدم النسب المالية في التحليل المالي لاستخراج أو استنباط علاقة بين الرقمين المنسوب أحدهما للآخر . و هذه النسب تساعد على التعرف على وضع المنشأة موضع التحليل.

ويمكن تصنيف النسب إلى عدة تصنيفات كما يلي :

أ- النسب المالية حسب مصادر المعلومات :

حيث يكون مصدر هذه المعلومات إما:

أ- قائمة المركز المالي ويطلق عليها (نسب قائمة المركز المالي أو نسب رأسمالية)

ب- قائمة الدخل (نسب قائمة الدخل أو نسب النشاط أو نسب تشغيلية)

ج- تعتمد على قائمة الدخل وقائمة المركز المالي (نسب مختلطة)

ب- على أساس تمثيلها للواقع :

أ- نسب فعلية: يتم استخراجها من القوائم المالية الفعلية للمشروع في الماضي والحاضر.

ب- نسب نمطية (معيارية): يتم استخراجها من دراسة علاقات العناصر المختلفة من القوائم لمجموعة من المنشآت المتماثلة في نوع النشاط ( خاصة بصناعة معينة).

جـ- النسب المالية على أساس مكونات النسبة :

أ- نسب بسيطة ( العلاقة بين عنصرين )

ب- نسب مركبة ( العلاقة بين عدة عناصر )

د – على أساس تقويم الأداء :

1– نسب الســيولة

و يقصد بالسيولة مقدرة المنشأة على الوفاء بالتزاماتها قصيرة الأجل دون اللجوء إلى الاستدانة أو بيع أصل ثابت. و هناك عدد من المؤشرات على السيولة منها:

أ- رأس المال العامل:

وهو الفرق بين أصول المنشأة المتداولة و مطلوباتها قصيرة الأجل أي أن مجموع أصولها المتداولة يزيد عن مجموع التزاماتها قصيرة الأجل. ( بمعنى آخر أن الالتزامات قصيرة الأجل يمكن أن تسدد من الأصول المتداولة و يفيض مبلغ معين)

مثال: فيما يلي بعض الأرصدة التي ظهرت في دفاتر إحدى المنشآت:

5000 بنك – 30000 أ.قبض – 42000 مدينون – 7000 بضاعة – 4000 م. مقدمة – 17000 أ.دفع – 33000 دائنون

الحل :

رأس المال العامل = مجموع الأصول المتداولة – الخصوم المتداولة

= (5000 + 30000 + 42000 + 7000 +4000) – ( 17000 + 33000 )

رأس المال العامل = 88000 – 5000 = 38000

ب- النسبة الجارية:

ويطلق عليها ( نسبة التداول ) وهي نسبة الأصول المتداولة إلى الخصوم المتداولة (قصيرة الأجل)

النسبة الجارية = مجموع الأصول المتداولة

مجموع المطلوبات قصيرة الأجل

و النسبة التي نحصل عليها تدل بصورة عامة على عدد المرات التي تغطي فيها الأصول المتداولة المطلوبات قصيرة الأجل.

مثال: فيما يلي بعض الأرصدة التي ظهرت في دفاتر إحدى المنشآت:

5000 بنك – 30000 أ.قبض – 42000 مدينون – 7000 مخزون – 4000 م. مقدمة – 17000 أ.دفع – 33000 دائنون

الحل :

مجموع الأصول = 5000 + 30000 + 42000 + 7000 +4000=88000

مجموع الخصوم = 17000 + 33000 = 50000

النسبة الجارية = 88000 / 50000 = 1.76 مرة

أي أن الأصول المتداولة تعادل 1.76 مرة الخصوم المتداولة

ويمكن التعبير عنها بأن نسبة الأصول المتداولة إلى المطلوبات المتداولة تبلغ 176 %

جـ – نسبة التداول السريعة

نسبة التداول السريعة = ( مجموع الأصول المتداولة – ( المخزون + المصروفات المقدمة ) × 100 ) / الخصوم المتداولة

مثال : بالرجوع إلى المثال السابق

النسبة السريعة = (88000 – ( 7000 +4000 ) × 100) / 50000

= ( 77000 × 100 ) / 50000

= 154 %

2– نسب الأداء : ( نسب كفاءة الإدارة )

توضح هذه النسب قدرة إدارة المنشأة على إدارة الموارد المتاحة ( موجودات ومطلوبات ) وكفاءتها في تحويل الديون الناتجة عن البيع الآجل وتحصيل مستحقاتها من العملاء من خلال تحديد عدد مرات تحويل الديون إلى نقدية . ومن مؤشراتها :

أ – معدل دوران المدينين : صافي المبيعات الآجلة / متوسط صافي المدينين = ×× مرة

مثال : بلغت المبيعات الآجلة 750000 ريال ، ورصيد المدينين أول الفترة بلغ 130000 ريال ، ورصيد المدينين آخر الفترة بلغ 150000 ريال

الحل :

معدل دوران المدينين = 750000 = 750000 = 5.36 مرة

150000 + 130000 140000

2

3- نسب الملاءة

تقيس هذه النسب قدرة المنشأة على الاستمرار في الأجل الطويل ، ويهتم المقرضون والملاك بهذه المؤشرات لأنها تفيد في معرفة استمرارية المنشأة والوفاء بالتزاماتها طويلة الأجل .

ومن هذه النسب :

أ- نسبة الأصول إلى الديون = إجمالي الأصول ( متداولة + ثابتة )

إجمالي الخصوم ( قصيرة + طويلة)

مثال: بفرض أن مجموع الأصول ( ثابتة + متداولة ) = 650000 ريال ، و مجموع الديون

( قصيرة + طويلة ) يبلغ 230000 ريال .

الحل :

= 650000 / 230000 = 2.83 مرة = 283 % (2.83 × 100 )

تعتبر هذه النسبة مطمئنة وتظهر قدرة المنشأة على سداد التزاماتها مما تملكه من أصول .

4– نسب الربحية

وهذه النسب تقيس مدى قدرة المنشأة على تحقيق أرباح ، ومؤشرات الربحية وسيلة هامة لتقويم كفاءة إدارة المنشأة الاقتصادية لمواردها وتحقيق عوائد مجزية على تلك الموارد . وهي عامل هام لعوامل النسب المالية

ومن نسب الربحية :

- نسبة صافي الدخل إلى المبيعات = صافي الدخل بعد الضريبة والزكاة / صافي المبيعات

تقيس هذه النسبة مساهمة كل وحدة من المبيعات في صافي ربح المنشأة .

مثال : يبلغ صافي المبيعات 650000 ريال ، صافي الدخل بلغ 70000

الحل : نسبة صافي الدخل إلى المبيعات = 70000 / 650000 = 0.11 (0.11 × 100 = 11 % )

وهذا مؤشر على أن كل ريال مبيعات يحقق ربحا صافيا قدره 11 هللة ، وهو مؤشر جيد يجب مقارنته مع متوسط أرباح القطاع الذي تنتمي له المنشأة .

ب- العائد على حقوق الملاك: ( نسبة صافي الدخل إلى حقوق الملاك )

يتم الحصول على هذه النسبة بقسمة صافي الدخل على متوسط حقوق الملاك في بداية و نهاية الفترة:

العائد على حقوق الملاك = صافي الدخل بعد الزكاة والضريبة ×100 / متوسط حقوق الملاك

مثال:فيما يلي بعض البيانات التي ظهرت في دفاتر أحد المنشآت :

في بداية الفترة بلغ مجموع الأصول = 720000 ومجموع الخصوم= 340000

في نهاية الفترة بلغ مجموع الأصول =650000 و مجموع الخصوم= 230000 صافي الدخل 78000 ريال والمطلوب: حساب العائد على حقوق الملاك؟

حقوق الملاك في بداية الفترة = 720000 – 340000 = 380000

حقوق الملاك في نهاية الفترة = 650000 – 230000 = 420000

متوسط حقوق الملاك = 380000 + 420000 = 8000000 = 400000

2 2

العائد على حقوق الملاك = 78000 × 100 = 19.5 %

400000

ومعنى هذه النسبة أن كل ريال استثمره أصحاب المنشأة خلال السنة عاد عليهم بـــ 19.5 هللة

ج- عائد السهم الواحد من الأسهم العادية:

يتم الحصول على عائد السهم الواحد من الأسهم العادية بقسمة صافي الدخل على عدد الأسهم العادية.

عائد السهم العادي = صافي الدخل بعد الزكاة والضريبة

عدد الأسهم العادية

مثال: بالرجوع إلى المثال السابق وبافتراض أن الشركة مساهمة و أن مجموع الأسهم = 3000 سهم

فان عائد السهم الواحد= 78000 / 3000 = 26 ريال / سهم

أي أن كل سهم عادي ( قيمة اسمية 100 ريال ) حقق لصاحبه أرباحا بلغت 26 ريال

برنامج محاسبة ومبيعات

برنامج محاسبة ومبيعات